Inntekt, formue og gevinst i virtuelle eiendeler skal bokføres i regnskapet og oppgis i skattemeldingen.

Alle firmaer skal bokføre virtuelle eiendeler i regnskapet sitt. Privatpersoner som har handlet virtuelle eiendeler, for eksempel kryptovaluta, skal ta vare på dokumentasjon og oppgi eiendelene i skattemeldingen.

En virtuell eiendel kan være valuta som kryptovaluta eller kryptokunst (NFT).

Har du gevinst, inntekt eller formue i virtuelle eiendeler som for eksempel kryptovalutaen bitcoin, må du oppgi det i skattemeldingen. Om det skal i din private skattemelding eller bedriften din sin, kommer an på hvem som eier bitcoinen. Er bedriften din et enkeltpersonforetak, er det samme skattemelding som du har privat.

Eier bedriften din kryptovaluta? Da må du ha et regnskapsprogram for bokføring av kjøp, gevinst og tap. Prøv Conta gratis!

I denne artikkelen skal vi ta for oss hvordan du bokfører kjøp og salg av kryptovaluta. Men aller først, hvordan fastsetter du verdien av krypto?

Hvordan fastsette verdien av krypto?

Når du har investert i kryptovaluta, må du huske å ha tilstrekkelig informasjon for å kunne bokføre det i regnskapet. Da må du kunne fastsette verdien og det tas da utgangspunkt i inngangsverdien.

Du må også inkludere verdien per 31.12 i regnskapet for hvert regnskapsår. Det kan være vanskelig å dokumentere da en ikke får noe årsrapport med disse tallene, slik man ofte gjør med andre verdier. Her må man selv passe på at både inngående verdi og verdi per 31.12, og verdi i forbindelse med salg, kan dokumenteres og bokføres.

Fordi virtuell valuta ofte vil variere i pris til forskjellige tidspunkt, vil du kunne få ulik inngangsverdi på samme mengde valuta kjøpt på to ulike tidspunkt. Inngangsverdien er det du betale på kjøpstidspunktet, inkludert transaksjonskostnader. Verdien må oppgis i norske kroner, etter valutakursen på omsetningstidspunktet.

Inngangsverdi i NOK = Antall virtuelle eiendeler * valutakurs på virtuell valuta * dollarkurs + (transaksjonskostnad * dollarkurs dersom transaksjonskostnader i dollar)

Eksempel hentet fra Skatteetaten:

- Kjøp av 1,32 bitcoin 13. oktober 2022

- Kursen på bitcoin var da 11 471,38 USD

- Kursen på USD til NOK var da 9,15161

- Transaksjonskostnaden var 3 USD per transaksjon

Inngangsverdi i norske kroner: (1,32 * 11 471,38) * 9,1561 + (3 * 9,1561) = 138 671,16 kroner

Bokføring av kjøp av en virtuell valuta

Når du kjøper virtuell valuta, skal det bokføres i regnskapet. La oss se nærmere på hvordan du gjør det.

I næringsvirksomhet bokføres alle hendelser i regnskapet, også investeringer på kjøpstidspunktet. Inngangsverdien bokføres da på en konto som begynner på 13 hvis det er en langsiktig investering, altså mer enn et år, og en konto som begynner på 18 hvis det er en investering du forventer å selge igjen innen et år.

Det skjer også av og til at kryptovaluta bokføres innenfor gruppen kontanter og bankinnskudd (konto som begynner på 19), men dette er ikke anbefalt på grunn av usikkerhet rundt kursjusteringer.

Når du har kjøpt en virtuell valuta er du pliktig til å dokumentere gevinst og verdier. Dette gjelder for hver enkelt kryptovaluta, og det er derfor anbefalt å opprette flere kontoer hvis du handler i flere valutaer.

I tillegg til kjøpsverdien skal du også inkludere formuesverdien per 31.12. Den settes til omsetningsverdi 1. januar året etter inntektsåret. For å bokføre en verdiøkning vil endringer i verdi kunne bokføres på debet på for eksempel 13xx konto det er ført på og kredit konto «8080 – Verdiøkning av finaniselle instrumenter vurdert til virkelig verdi, urealisert».

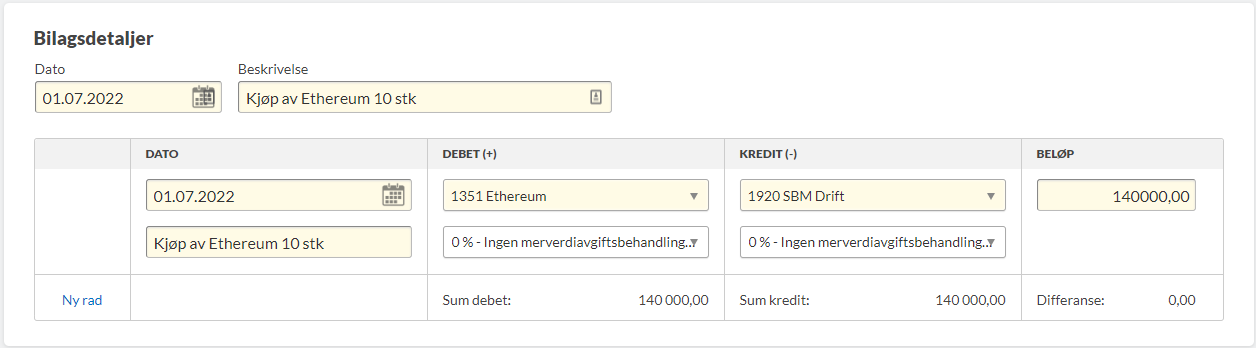

Bokføre kjøp av kryptovaltua i Conta:

Gå til Meny > Regnskap > Dine transaksjoner > Alle typer bilag.

I eksemplet under er det bokført et kjøp av Ethereum og som er en langsiktig investering.

Bokføring av salg av kryptovaluta

Selger du en kryptovaluta du har produsert eller en du har eid tidligere, skal det også bokføres i regnskapet.

Om en driver med mining, altså produksjon av kryptovaluta for salg, kan det være fornuftig å bokføre dette som varelager i kontogruppe som begynner på 14.

Hvis du skal selge eller veksle inn en kryptovaluta, skal det bokføres som salg av en investering. Da skal salgssummen (vekslingsbeløpet du mottar på konto) bokføres på debet på bankkontoen beløpet er kommet inn på, og kredit på konto «8079 – Annen finansinntekt».

Inngående verdi på det som er solgt bokføres så debet konto «8079 – Annen finansinntekt» og kredit på kontoen investeringen står på, for eksempel «1350 – Andre aksjer i norske selskaper». Det er ikke MVA på inntekt i forbindelse med kryptovaluta.

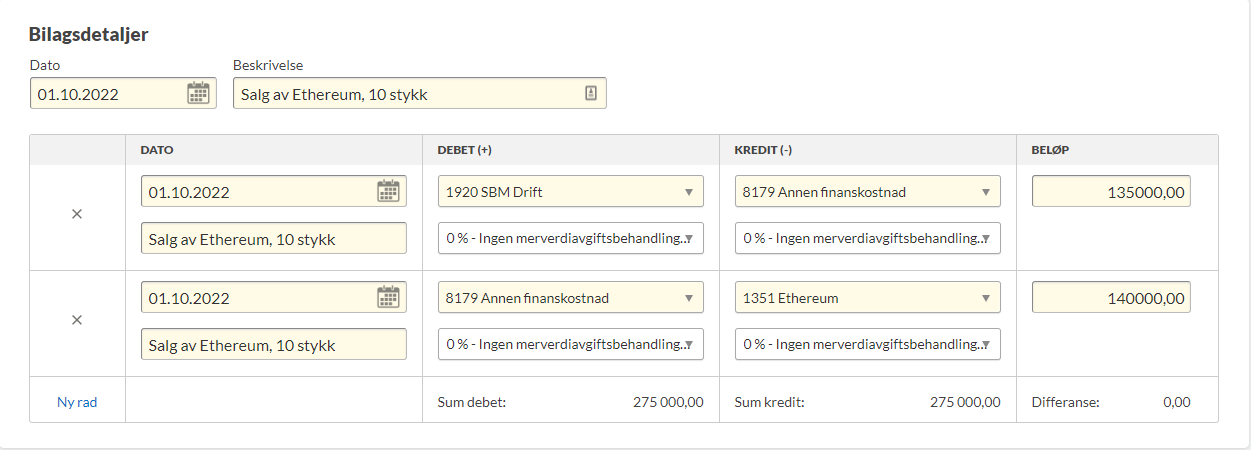

I Conta gjør du det slik:

Gå til Meny > Regnskap > Dine transaksjoner > Alle typer bilag.

Salg av kryptovaluta kan skje på to måter. Du kan enten selge med gevinst eller med tap. I dette eksempelet ser du hvordan det vil se ut med gevinst (øverste) eller med tap (nederste). I virkeligheten vil du kun bokføre enten tap eller gevinst.