Når du registrerer firmaet ditt i Merverdiavgiftsregisteret, kan du også få tilbakebetalt MVA på innkjøp som ble gjort inntil tre år tilbake i tid.

Tilbakegående MVA-oppgjør reguleres i merverdiavgiftsloven § 8-6. Tidligere måtte du sende inn en tilleggsoppgave til den første MVA-meldingen din, men fra 2022 skal du rapportere tilbakegående MVA i den vanlige MVA-meldingen.

Les mer om Merverdiavgiftsregisteret.

Slik rapporterer du tilbakegående MVA:

Rapportere tilbakegående MVA

Hvis du ikke allerede har gjort det, må du først bokføre alle bilag på kjøpsdatoen.

De skal bokføres med MVA-kode 0.

Slik gjør du det: Registrere kjøp

Husk å ta vare på alle bilag som skal være med når du beregner fradraget!

Etter bedriften har blitt MVA-registrert, må du bokføre bilagene på nytt i første termin etter du ble MVA-registrert. Hver MVA-termin dekker to måneder:

1. termin: januar og februar

2. termin: mars og april

3. termin: mai og juni

4. termin: juli og august

5. termin: september og oktober

6. termin: november og desember

Hvis bedriften registreres i MVA-registeret i mars, må du bokføre bilagene for tilbakegående MVA med en dato i mars eller april samme år.

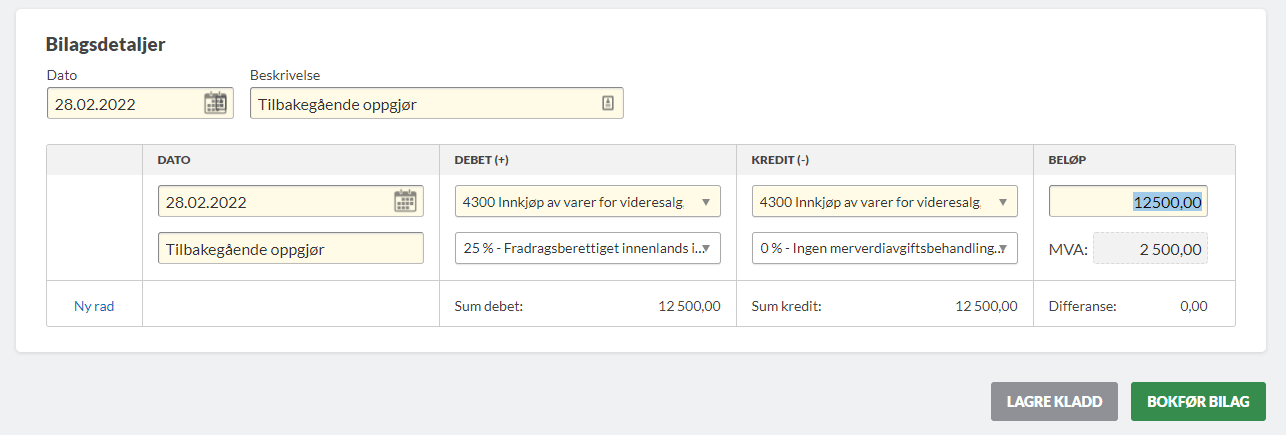

Gå til BILAG > REGISTRER NYTT BILAG > REGISTRERE BILAG.

Her bokfører du bilagene slik:

- Pluss (debet) på en kostnadskonto med MVA-kode 1

- Minus (kredit) på samme kostnadskonto med MVA-kode 0

På den måten vil regnskapet beregne MVA av varen og redusere selve kostnaden. Når du leverer første MVA-melding, vil disse kostnadene komme med.

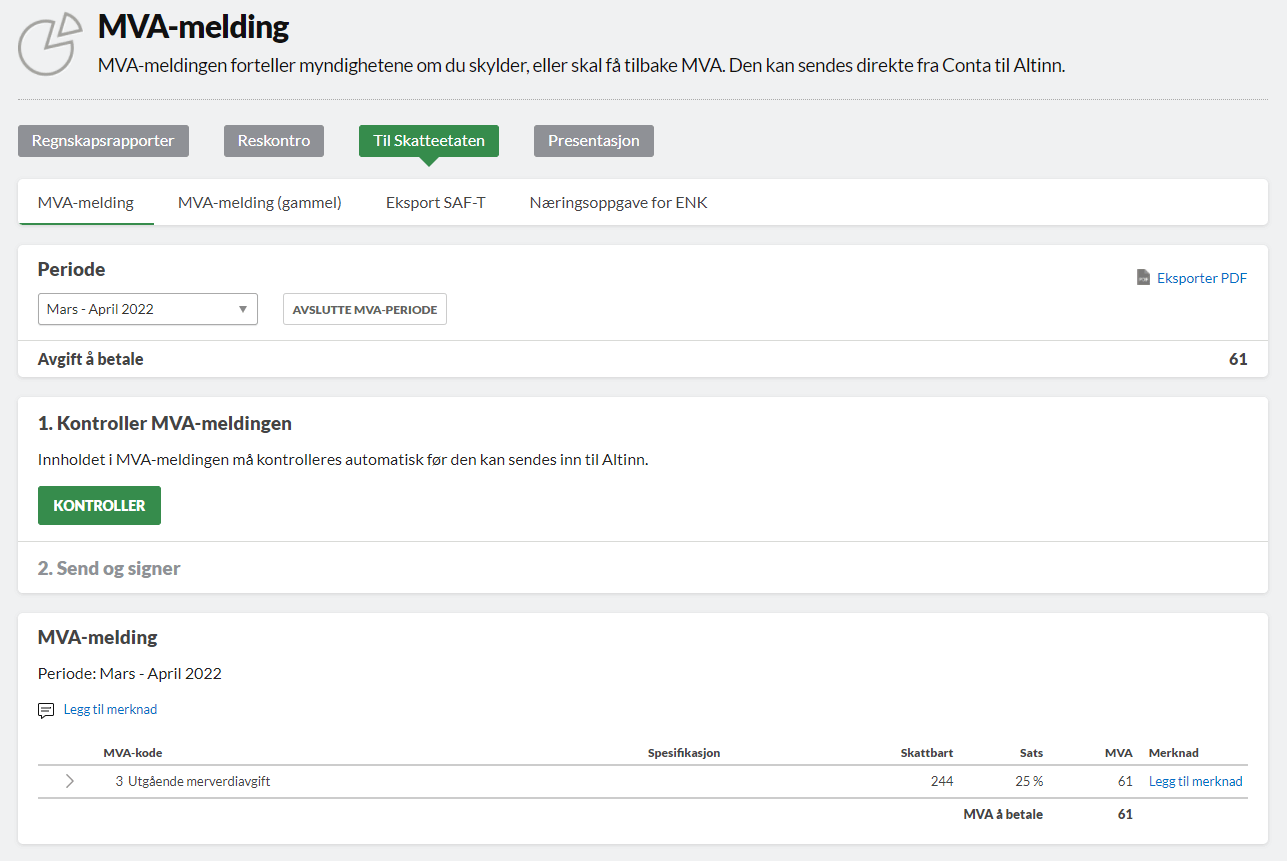

Husk! Når du sender inn MVA-melding med tilbakegående MVA, må du også gi beskjed til Skatteetaten om at kostnader tilbake i tid er med i den. I Conta gjør du det ved å trykke på «Legg til merknad» ved siden av posten i MVA-meldingen.

Du kan levere MVA-meldingen direkte fra Conta. Bli med på gratis webinar for å lære hvordan.

Kun for innkjøp til virksomheten

For at firmaet skal ha fradragsrett for tilbakegående MVA, må det kjøpe inn varer og tjenester til bruk i virksomheten. Du kan f.eks. ikke kreve tilbake MVA for en bærbar PC du ikke har brukt i sammenheng med firmaet, eller som du har brukt i hobbysammenheng. Så lenge utstyret eller tjenestene brukes i den MVA-pliktige driften kan du få tilbake MVA for disse innkjøpene.

Så lenge det er anskaffelser som henger direkte sammen med MVA-pliktig drift, kvalifiserer det for tilbakegående MVA-oppgjør. Det betyr også at anskaffelser som ble brukt til hobbyvirksomhet og senere ble brukt i MVA-pliktig virksomhet, ikke vil være mulig å føre opp i det tilbakegående oppgjøret. Du kan velge å ta i bruk slikt utstyr i firmaet ditt, men du kan ikke få tilbake MVA for innkjøpskostnaden.

Når må du levere inn?

Du kan kreve tilbake MVA helt tilbake til virksomhetens startdato, maksimalt 3 år tilbake i tid. Det betyr også at firmaet må ha vært registrert i Enhetsregisteret og hatt et organisasjonsnummer da innkjøpene ble gjort. Du kan ikke kjøpe varer som privatperson og så få tilbakegående MVA-oppgjør for dem på vegne av firmaet.

Du kan heller ikke ta med anskaffelser som firmaet kjøpte før MVA-registrering, men som nå er solgt videre, i det tilbakegående oppgjøret. Unntaket gjelder varer som firmaet kjøpte for videresalg som en del av driften, og som ble solgt etter at firmaet ble MVA-registrert.

Les mer: Etterfakturere MVA.