Lurer du på hvordan du fører regnskap? I denne guiden har vi samlet alt du trenger å vite om regnskapsføring – fra hvordan du bokfører ditt første bilag til hvilke regnskapsrapporter som er viktige for din bedrift.

Som næringsdrivende er det viktig å ha kontroll på reglene knyttet til regnskap for din bedrift og hvordan du har tenkt til håndtere regnskapsføringen i din virksomhet.

I denne artikkelen har vi samlet alt du trenger å vite om regnskapsføring i små bedrifter. Vi starter med å gi deg en detaljert forklaring på hva regskap er, før vi viser deg hvordan du bokfører bilag og leverer de viktigste lovpålagte oppgavene.

English: How to invoice and bookkeep with Conta.

Regnskap definisjon: Hva er regnskap?

Regnskap er en oppstilling av hva bedriften din eier, hva den skylder, har tjent og kjøpt. Næringsdrivende fører regnskap for å beregne hvor mye skatt og merverdiavgift du skal betale til staten, og for at det offentlige skal kunne se over hva som skjer i bedriften.

Å jobbe med regnskap kalles regnskapsføring. Da noterer du kjøp, salg og andre endringer i bedriften din i et regnskapsprogram eller et regneark.

I kurset under tar Randi og Jostein i Conta deg gjennom det mest grunnleggende slik at du kan føre regnskap selv.

Kurs i regnskapsføring for nybegynnere:

Hvem må føre regnskap?

Hvis bedriften din omsetter for mer enn 50 000 kroner i løpet av tolv måneder, har du bokføringsplikt og må sette opp og føre regnskap, i tråd med føringene i bokføringsloven.

Det vil si at du blant annet må:

- bokføre alle transaksjonene til bedriften din, og legge ved dokumentasjon, slik som faktura eller kvittering (kalles gjerne bilag)

- ha ordentlig system på regnskapet slik at myndighetene kan kontrollere det og du kan ta ut rapportene du skal sende inn

- oppbevare alle bilagene dine trygt i fem år. Fører du regnskap i Conta kan du ta bilde av kvitteringene dine og sende rett til regnskapet med en gratis kvitteringsapp

- sørge for at regnskapet er komplett før hver frist, og ellers hver fjerde måned

De fleste enkeltpersonforetak har kun bokføringsplikt.

I tillegg må alle aksjeselskap (og enkeltpersonforetak som har eiendeler verdt mer enn 20 millioner kroner eller ansatte som utgjør mer en 20 årsverk) sette opp og sende inn det som kalles årsregnskap hvert år.

Dette kalles regnskapsplikt og er regulert av regnskapsloven.

Noen årsregnskap må også kontrolleres av en revisor. Det gjelder enkeltpersonforetak med regnskapsplikt og aksjeselskap som har:

- mer enn 6 millioner kroner i driftsinntekt, og

- balansesum på over 23 millioner kroner, og

- ansatte som utgjør 10 årsverk eller mer

Hvem slipper å føre regnskap? Du trenger ikke bokføre hvis du omsetter for mindre enn 50 000 kroner i året, men du må uansett kunne legge frem en oversikt over inntekter og kostnader, og det kan være like så greit å gjøre det i et ordentlig system.

Hva brukes regnskapet til?

Regnskapet brukes blant annet til å beregne hvor mye skatt og merverdiavgift, ofte kalt MVA eller moms, bedriften din skal betale.

Det er også grunnlaget for skattefradragene dine. Hvis du bokfører kostnadene til bedriften og har dokumentasjonen i orden, slipper du å skatte på den delen av bedriftens inntekt som går med til slike ting som leie av lokaler, bruk av bil i driften, telefon, internett eller kjøp av programvare.

Regnskapet gir deg i tillegg tall som skal stå på skattemeldingen (selvangivelsen) til alle aksjeselskap og på den personlige skattemeldingen din.

Ved enkelte frister må du sende inn hele eller deler av regnskapet ditt til myndighetene. Skattemyndighetene kan også be om å få se over det du har bokført. Det kalles bokettersyn.

I tillegg er regnskapet nyttig i flere situasjoner, blant annet for å:

- bekrefte at det er lønnsomt å drive med det du gjør

- se utviklingen i bedriften din og ta ut nøkkeltall

- sette opp budsjett, slik som driftsbudsjett i det daglige og likviditetsbudsjett som ser på kontantstrømmen inn og ut av bedriften din. Disse budsjettene bør du sette opp for bedriften din.

- dokumentere den økonomiske situasjonen til bedriften når du skal søke om støtte fra banker eller støtteordninger

Hvis du har feil eller mangler ting i regnskapet ditt kan du få bøter, tilleggsgebyr eller restskatt. Det er derfor lurt å bruke et ordentlig regnskapsprogram og få hjelp en regnskapsfører hvis du er usikker.

Få oversikt over andre bedrifters regnskaptall

I Norge er årsregnskapet for regnskapspliktige virksomheter offentlig informasjon. Det betyr at andre kan laste ned årsregnskapet ditt på Brønnøysundregistrenes nettsider eller finne resultatet ditt på Proff sine nettsider.

Du kan også få tilgang til andre bedrifters regnskapstall. Dette kan for eksempel være nyttig når du skal måle den økonomiske utviklingen i virksomheten din mot andre bedrifter i din bransje.

Føre regnskap selv eller ha regnskapsfører?

Det er både lov og fullt mulig å føre sitt eget regnskap. Fordelen med å føre selv er at du sparer penger og at du forstår mer av den økonomiske situasjonen til bedriften din.

Det finnes fordeler både ved å føre selv og ved å bruke regnskapsfører.

For et lite firma vil ikke bokføringen være veldig komplisert. I tillegg lærer du mye så fort du kommer i gang, og du kommer også til å repetere mange av de samme føringene hver måned.

Denne testen kan gi deg en pekepinn på hvor mye du kan om regnskapsføring. Merk at det kan være flere riktige svar på hvert spørsmål.

Prøv Conta gratis

Du kan også velge å få hjelp av en regnskapsfører til hele eller deler av regnskapet. Det er lurt hvis du ikke er interessert i regnskapsføring, ikke har tid til å føre selv eller du rett og slett vil at noen skal se over det som er gjort.

«Regnskapsfører» er ikke en beskyttet tittel, men brukes sammen med «regnskapsmedarbeider» om personer som arbeider med regnskap. Regnskapsførere som fører på andres vegne må være autoriserte eller jobbe i et regnskapsbyrå under en autorisert regnskapsfører.

Arbeidsoppgavene til en regnskapsfører kan omfatte alt fra bokføring, rådgivning, årsregnskap, skattemelding/næringsoppgav, fakturering og kontroll av eksisterende regnskap.

Hvor mye du må betale avhenger etter hva du trenger hjelp med og hvor mange bilag du skal føre i året.

I Conta kan du enkelt finne en autorisert regnskapsfører som kan hjelpe deg rett i regnskapsprogrammet.

Les mer om hva en regnskapsfører kan hjelpe deg med.

Regnskapsmal eller regnskapsprogram?

Hvis du velger å ta deg av regnskapet selv må du bestemme deg for hvilket verktøy du skal bruke.

Bedrifter med færre enn 600 bilag i året, altså mindre enn 600 transaksjoner å bokføre, har muligheten for å bruke en regnskapsmal, som kan være et regneark i Excel. Ofte lønner det seg likevel å bruke et regnskapsprogram.

Valget ditt avhenger av:

- hvor mye du kan om regnskap. Hvis du ikke er helt stødig er det enklere å føre riktig i et regnskapsprogram.

- hvor enkelt det er å få hjelp hvis du trenger det. Det tar ofte mindre tid for en regnskapsfører å sette seg inn i et standardisert regnskapsprogram, og det er som regel kjappere å finne og rette opp i feil.

- hvor enkelt det er å periodisere og avskrive i programmet versus malen.

- om du er registrert i MVA-registeret eller kommer til å bli det. Det er ikke alle regnskapsmaler som legger opp til at du skal føre med merverdiavgift, men det gjør et ordentlig regnskapsprogram.

- om du skal ansette noen. Å kjøre lønn i et regnskapsprogram er ofte mer oversiktlig og sparer deg mye tid.

- hvor mange frister du har. Hvis du er registrert i MVA-registeret må du som regel sende inn MVA-melding annenhver måned. Har du regnskapsplikt skal årsregnskapet sendes inn senest 31. juli hvert år. Å ha ansatte gir deg også en god del flere frister, og da er det viktig å ha en god regnskapsløsning.

Et nettbasert regnskapsprogram, spesielt et som er laget for små bedrifter, vil ikke koste mer enn ett par hundrelapper i måneden.

Fordeler med et regnskapsprogram

Nysgjerrig på regnskapsprogram? Nettbaserte løsninger har en klar fordel over nedlastbare programmer fordi du kun trenger å logge deg inn på en nettside for å komme i gang.

Regnskapet og bilagene dine er også trygt lagret hvis du får problemer med PCen.

Gode regnskapsprogram har vært basert Norsk Standard Kontoplan, det mest vanlige regnskapsoppsettet i Norge.

Regnskapsprogrammer legger opp til at du kan eksportere i tråd med SAF-T standarden, og mange vil for enkelhetens skyld også sette opp slik at du fører i SAF-T kontoplanen. Fra 1.1.2020 var det lovpålagt å følge SAF-T tosifret kontoplan. Altså at en må velge riktig konto der de to første sifrene er korrekt. Conta har SAF-T kontoplan, så det er lett å følge.

Å bruke dette oppsettet gjør det lettere for deg å levere næringsspesifikasjon (tidligere næringsoppgave), og for andre, for eksempel en regnskapsfører, å sette seg inn i regnskapet ditt.

Her har program en klar fordel over regnskapsmaler, som ikke alltid vil være tilpasset til nye lovkrav.

Et godt regnskapsprogram vil også:

- hjelpe deg å velge riktige kontoer, for eksempel forhindre at du registrerer et kjøp på en inntektskonto

- gi deg enkel tilgang til alle rapportene du trenger

- gi deg veiledning og hjelp, enten i form av hjelpeartikler, kundeservice eller meldinger inne i regnskapsprogrammet

- automatisere så mye av arbeidet ditt som mulig

- gi deg en ferdig utfylt MVA-melding, slik at det enkelt å levere til myndighetene

- la deg invitere flere brukere, for eksempel en regnskapsfører

- lagre dokumentasjonen din trygt i minst fem år, i tråd med bokføringsloven

Conta gir deg alle disse fordelene når du fører regnskap. Den kunstige intelligensen Kaia hjelper deg på vei til å velge riktig konto, passer på at bilagene er i god nok kvalitet og gir deg beskjed når du har glemt å fylle inn informasjon. På den måten blir det nesten umulig å gjøre feil i regnskapet! Dette gjør faktisk Conta til Norges smarteste regnskapsprogram. Les mer om AI i Conta.

Prøv regnskapsprogrammet til Conta gratis i 30 dager.

Du kan nå også ta bilde av kvitteringene dine og sende rett til regnskapet med den gratis Conta-appen.

Hva inneholder et regnskap?

Norsk Standard Kontoplan deler regnskapet opp i to store bolker.

Den ene er balanse, hvor du fører alt som har med eiendeler, gjeld/egenkapital å gjøre (egenkapital er en gjeld bedriften skylder til eierne), og den andre er resultat, hvor du fører inntekter og kostnader som bedriften har.

Balansen består av kontoer som begynner på 1 eller 2, resultat konto 3 til 8, og du fører ulike ting ulike steder.

Balanse:

Kontoer som begynner på 1 regnes som eiendelskontoer, mens kontoer som begynner på 2 regnes som gjeldskontoer.

1. Eiendeler

2. Egenkapital og gjeld

Resultat:

Alle kontoer som begynner på 3 (ofte kalt kontoklasse 3) regnes som inntektskontoer mens 4-8 regnes som kostnadskontoer.

3. Salgs og driftsinntekter.

4. Varekostnad, altså alt som går med til å produsere varer eller tjenester, inkludert varer for videresalg, innleid arbeidskraft, og så videre.

5. Lønnskostnader, det meste som er knyttet til ansatte.

6. Andre driftskostnader

7. Andre driftskostnader

8. Finansinntekter og kostnader, alt som ikke kommer fra salg av vare eller tjeneste, slik som renter og gebyrer.

Last ned en utskrivbar oversikt over kontoklassene.

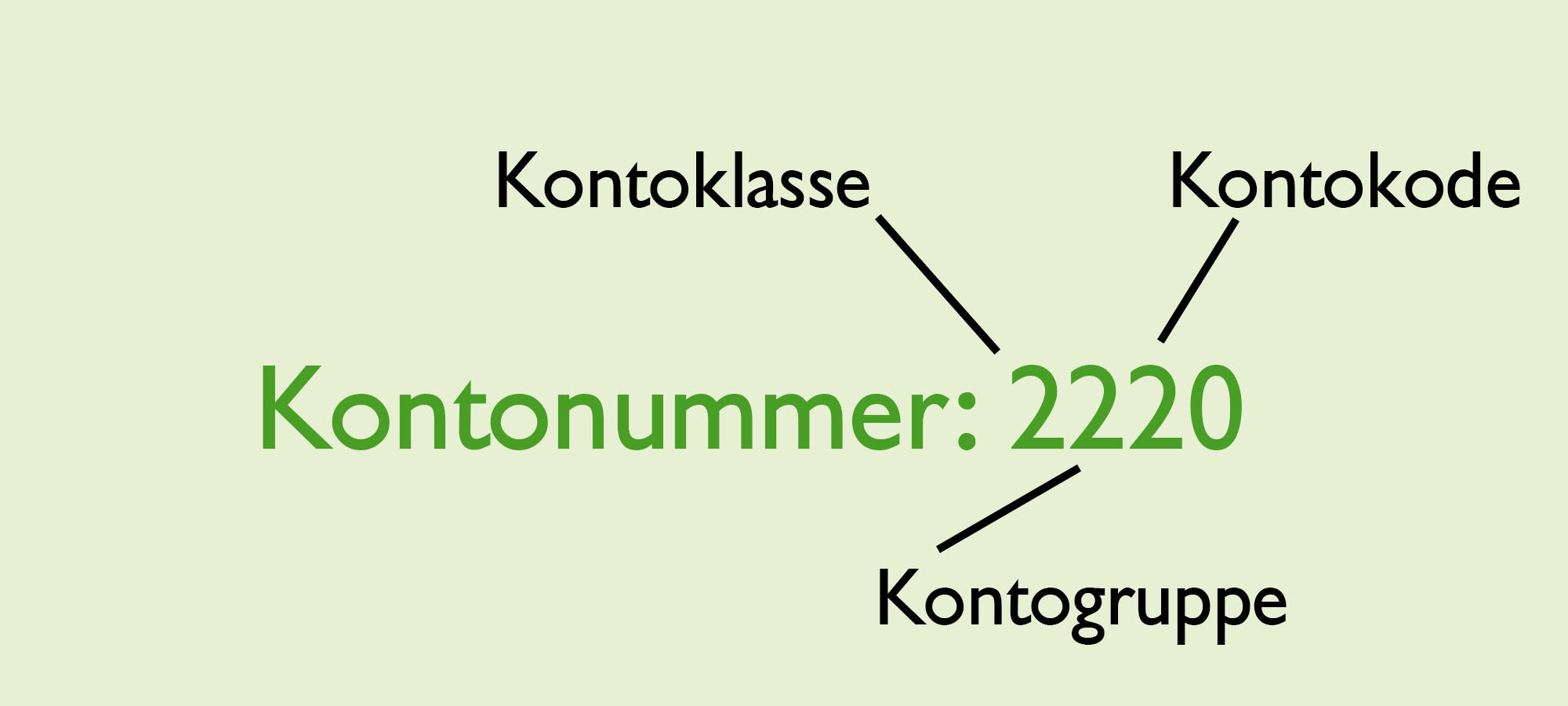

De åtte kontoklassene deles opp i kontogrupper (to siffer), og spesifikke kontoer (fire).

For eksempel:

3 er den generelle kontoklasse for inntekt

30 er kontogruppen som viser all salgsinntekt hvor du har lagt til MVA

«3000 – Salgsinntekt, avgiftspliktig, høy sats» er kontoen hvor du fører salgsinntekt med 25 prosent MVA

3030 er kontoen hvor du fører salgsinntekt med 15 prosent MVA

Du må bruke de samme klasse- (1-8) og gruppeinndelingene (f.eks 10 eller 24) som alle andre, men du kan opprette spesifikke underkontoer som passer til din bedrift.

Det er kun spesifikke kontoer du bruker når du skal føre transaksjoner, men du kan bruke kontoklasser og kontogrupper til å få oversikt over, for eksempel, all inntekten din eller all inntekt med MVA.

Les mer om kontoplanen for regnskap.

Slik fører du regnskap

I moderne, nettbaserete økonomisystemer er det ikke så vanskelig å føre regnskapet sitt selv. Sysstemene er ofte svært brukervennlige og bruker AI til å foreslå hvilken konto du skal registrere bilaget ditt mot. I Conta blir også fakturaene du sender og innbetalingene du mottar automatisk registrert i regnskapet.

Denne videoen viser hvordan du bokfører de vanligste bilagene i Conta:

Vi har også laget en egen guide som viser hvordan du fører regnskapet ditt selv.

Dobbelt bokholderi

Regnskapsføring er basert på det som heter dobbelt bokføringsprinsipp. Det vil si at alle transaksjoner føres to steder. De to føringene kalles debet og kredit.

La oss si at bedriften din tar opp lån på 100 000 kroner:

Det fører du som:

+ 100 000 kroner på konto «1920 – Bankkonto», siden du får mer penger i banken (debet)

Samtidig fører du:

– 100 000 kroner på konto «2220 – Gjeld til kredittinstitusjoner», siden det er penger du skylder (kredit)

Prinsippet sier at alt du fører skal gå i null.

Når du bruker veiviseren i Conta, føres kjøp i debet og kredit automatisk basert på hva du oppgir at du har kjøpt og hvilken betalingsmetode du har brukt.

Du har også muligheten til å føre alle typer bilag i Conta, og det må du hvis du skal bokføre lønn, periodisere eller avskrive og så videre, og da bruker du kredit og debet i praksis.

Kunder og leverandører

Konto «1500 – Kundefordring» er en sammenstilling av alle kundefordringene dine, og konto «2400 – Leverandørgjeld» er en sammenstilling av alt du skylder og har kjøpt av leverandører.

Du kan se oversikten ved å gå til rapportene kundereskontro eller leverandørreskontro.

Du fører aldri direkte på disse to kontoene. I stedet får hver kunde og hver leverandør sin egen underkonto, som kan hete «1500 – Ola Nordmann», for eksempel.

Bak kulissene føres et salg slik:

+ 5000 kroner på «1500 – Ola Nordmann», fordi det er penger kunden skylder deg (debet)

– 5000 kroner på «3100 – Salgsinntekt», avgiftsfri, fordi det øker inntekten din* (kredit)

Når kunden så betaler og du registrerer innbetalingen, føres det som:

+ 5000 kroner på konto «1920 – Bankkonto», siden du har fått mer penger i banken

– 5000 kroner på «1500 – Ola Nordmann», slik at kundens konto går i null

* Debet kalles gjerne pluss og kredit minus, men det er litt mer komplisert enn som så. Minus er ikke alltid negativt i regnskapssammenheng og pluss er heller ikke alltid positivt.

I resultatet føres inntekt som minus og kostnader som pluss, slik at de kan stilles opp mot hverandre. Et negativt resultat vil altså si at du har gått med overskudd. Ved slutten av året overføres resultat til balansen din, spesifikt til egenkapitalen.

Egenkapitalen føres sammen med annen gjeld i minus slik at den kan stilles opp mot eiendelene (som føres i pluss), og det negative overskuddet øker beløpet du kan utbetale til eier eller innehaver.

La oss si du har kostnader på +50 0000 kroner og inntekt på -200 000 kroner.

Ved årets slutt overføres -150 000 kroner til balansen. Hvis egenkapitalen var -100 000 kroner blir den nå -250 000 kroner. Da har du mer egenandel du kan utbetale.

Hvis du bruker Conta til faktureringen oppdateres regnskapet automatisk. Det vil si at alt du registrerer i fakturaprogrammet, slik som fakturaer, innbetalinger og kreditnotaer, automatisk føres i regnskapet. Slik henger regnskap og fakturering sammen.

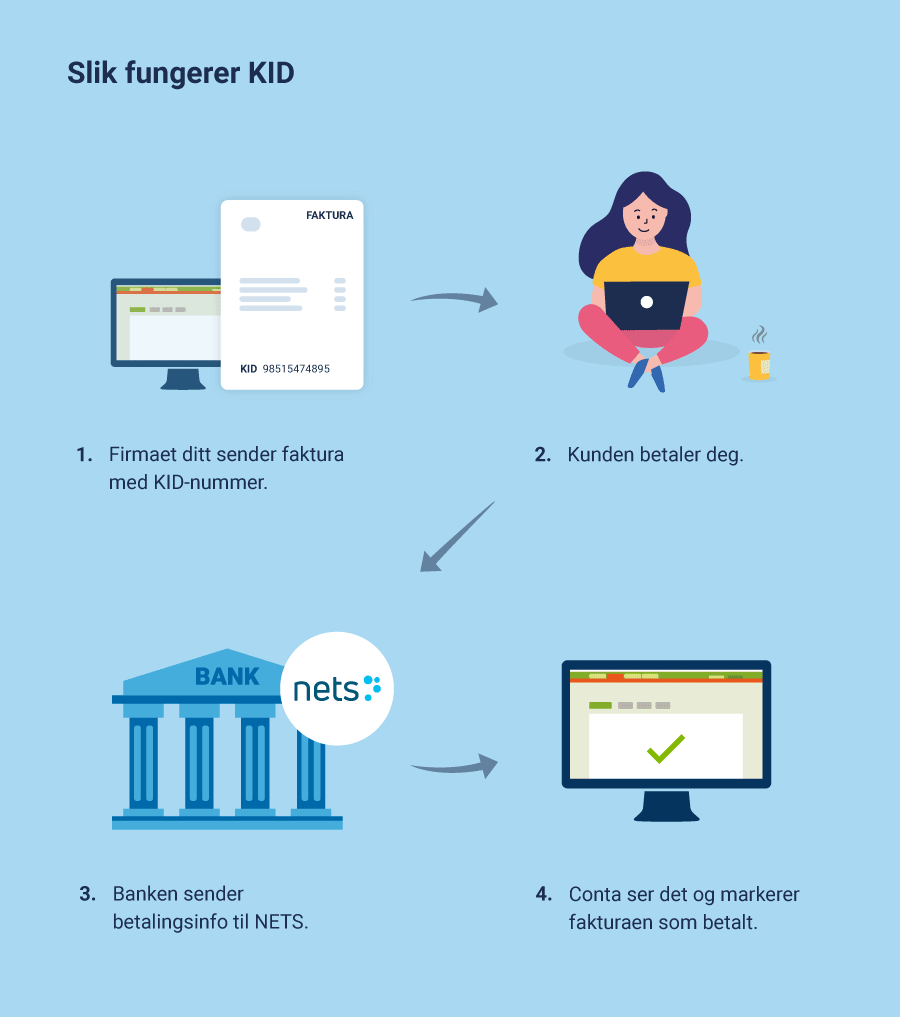

Bruker du KID i Conta, registreres innbetalinger av seg selv, slik at du har én mindre ting å tenke på.

Hvis du skal bokføre et kjøp, for eksempel en skriver, ser det slik ut:

+ 2000 kroner på konto «6540 – Inventar» fordi det øker kostnadene til firmaet ditt

– 2000 kroner på konto «2400 – Printershoppen AS» fordi det er en gjeld du skylder leverandøren

Når du betaler fører du:

+ 2000 kroner på konto «2400 – Printershoppen AS» slik at den går i null

– 2000 kroner på konto «1920 Bankkonto» siden det reduserer hvor mye penger du har i banken

Les mer om kunder og leverandører i regnskapet.

Bilag i regnskapet

Hver gang du fører et kjøp, salg, flytting av penger, opptak av lån og så videre, må du legge ved en kvittering eller faktura som dokumenterer det som har skjedd.

Det er strenge krav til hva denne dokumentasjonen, ofte kalt bilag, må inneholde:

- Det må stå hvem som er kjøper og selger.

- Du må ha med ordet MVA for de partene som er registrert i Merverdiavgiftsregisteret.

- Du må ha med ordet Foretaksregisteret for firmaer som er registrert i Foretaksregisteret.

- Hva som er blitt kjøpt eller solgt, og hvor mye det dreier seg om.

- Et bilagsnummer, enten tildelt maskinelt eller forhåndstrykket på blanketter.

- Datoen og stedet hvor varen eller tjenesten ble levert.

- Hvor mye varen eller tjenesten kostet og fristen for å betale.

- Merverdiavgift, både satser, utregning og totalsum, hvis selger er registrert i MVA-registeret.

Alt du bokfører må kunne spores tilbake til et bilag. Bilagene du lager må være på norsk, svensk, dansk eller engelsk.

Trenger du hjelp med å velge riktig regnskapskonto?

I Conta sin splitter nye gratistjeneste Kontohjelp er det superenkelt å finne riktig regnskapskonto: Søk på det du har kjøpt, som «drill» eller «drivstoff», og få kontoanbefalinger umiddelbart.

I tillegg til å hjelpe deg å velge riktig konto, gir Kontohjelp deg gode beskrivelser på hvordan de ulike kontoene i regnskapet skal brukes. Du får blant annet praktiske eksempler til hvilke kostnader du kan (og ikke kan) føre mot hver enkelt konto.

Prøv Kontohjelp – det er gratis!

Hvor lenge er man pliktig til å oppbevare regnskap?

All regnskapsdokumentasjonen din, inkludert bilag, må oppbevares i minst fem år. Sekundærdokumentasjon, slik som en salgsavtale eller en kontrakt, kan oppbevares i tre og et halvt år, men det kan være lurt å oppbevare alt samlet alle fem årene.

Hver gang du bokfører noe bør du skanne eller ta bilde av bilaget og laste det opp i Conta. Nå kan du ta bilde av kvitteringene dine og sende de rett til regnskapsprogrammet med den gratis Conta-appen. Den kunstige intelligensen vår, Kaia, sørger for at bilaget er i god nok kvalitet til å regnes som gyldig dokumentasjon.

Alternativet er å oppbevare bilagene dine i permer, men da må de være sikret for tyveri, brann og vannskader. Du må også ta bilagsnummeret du får når du bokfører i Conta og skrive det på det fysiske bilaget.

Du har rett på skattefradrag på de aller fleste kostnadene du har i driften, så lenge du har kvittering som viser kjøpet.

Myndigheten gir deg fradrag du fordi du bruker penger du har tjent på å skape mer skattepliktig inntekt. Bruker du 1000 kroner på en skriver eller 50 000 kroner på å leie et kontorlokale trenger du ikke skatte av de pengene når du sender inn skattemelding året etter.

Har du orden på kvitteringene dine kan det altså bli mye penger å spare for bedriften din.

Det kan koste bedriften penger å miste en kvittering. Mister du en kvittering på 1000 kroner, koster det bedriften din 700 kroner mer enn hvis du hadde kvitteringen. Det er lurt å ta bilde av kvitteringer og sende til regnskapsprogrammet fortløpende. Da er det enkelt å finne frem til de neste gang du logger inn for å bokføre.

Last ned kvitteringsappen til Iphone eller til Android.

Regnskapsloven krever at inntekt skal føres i den perioden det er opptjent, altså når varen eller tjenesten ble levert (det som kalles opptjeningsprinsippet), og at kostnad føres i den perioden du bruker det du har kjøpt (sammenstillingsprinsippet).

Hva er periodisering?

Vanligvis føres inntekt og kostnad på fakturadatoen, men noen ganger stemmer ikke den, for eksempel hvis du fakturerer i november for en jobb som ble gjort i oktober, eller du betaler leie på forskudd.

For at årsregnskapet og rapportene du tar ut skal stemme, må du vise i regnskapet at du kjøpte noe eller tjente noe i den perioden det er snakk om. Det kalles periodisering.

I praksis vil det si at du fører du inntekten eller kostnaden på balansen først, og flytter over til en inntekts- eller kostnadskonto slik at det stemmer med perioden.

Du kan periodisere varer, opptjent ikke fakturert inntekt, forskuddsbetalinger, påløpte kostnader, avskrivninger, lønn og mer.

Tjenesten du leverte i oktober og fakturerte for måneden etter fører du datert oktober:

+ 20 000 kroner på konto «1530 – Opptjent, ikke fakturert inntekt»

– 20 000 kroner på konto «3950 – Endring i opptjent ikke utfakturert inntekt»

Og på samme bilag:

+ 20 000 kroner på konto «3950 – Endring i opptjent ikke utfakturert inntekt»

– 20 000 kroner på konto «1530 – Opptjent, ikke fakturert inntekt»

Hvis du tar ut resultatrapport frem til 31. oktober vil inntekten vise selv om du ikke har fakturert for jobben enda.

Hvis du så fakturerer i Conta vil fakturaen og innbetalingen du registrer føres av seg selv. Men dette er det som skjer bak kulissene.

Når du fakturerer, datert november:

+ 20 000 kroner på konto «1500 – Ola Nordmann»

– 20 000 kroner på «3000 – Salgsinntekt, avgiftspliktig, høy sats»

Og når kunden betaler:

+ 20 000 kroner på «1920 -Bankkonto»

– 20 000 kroner på «1500 – Ola Nordmann»

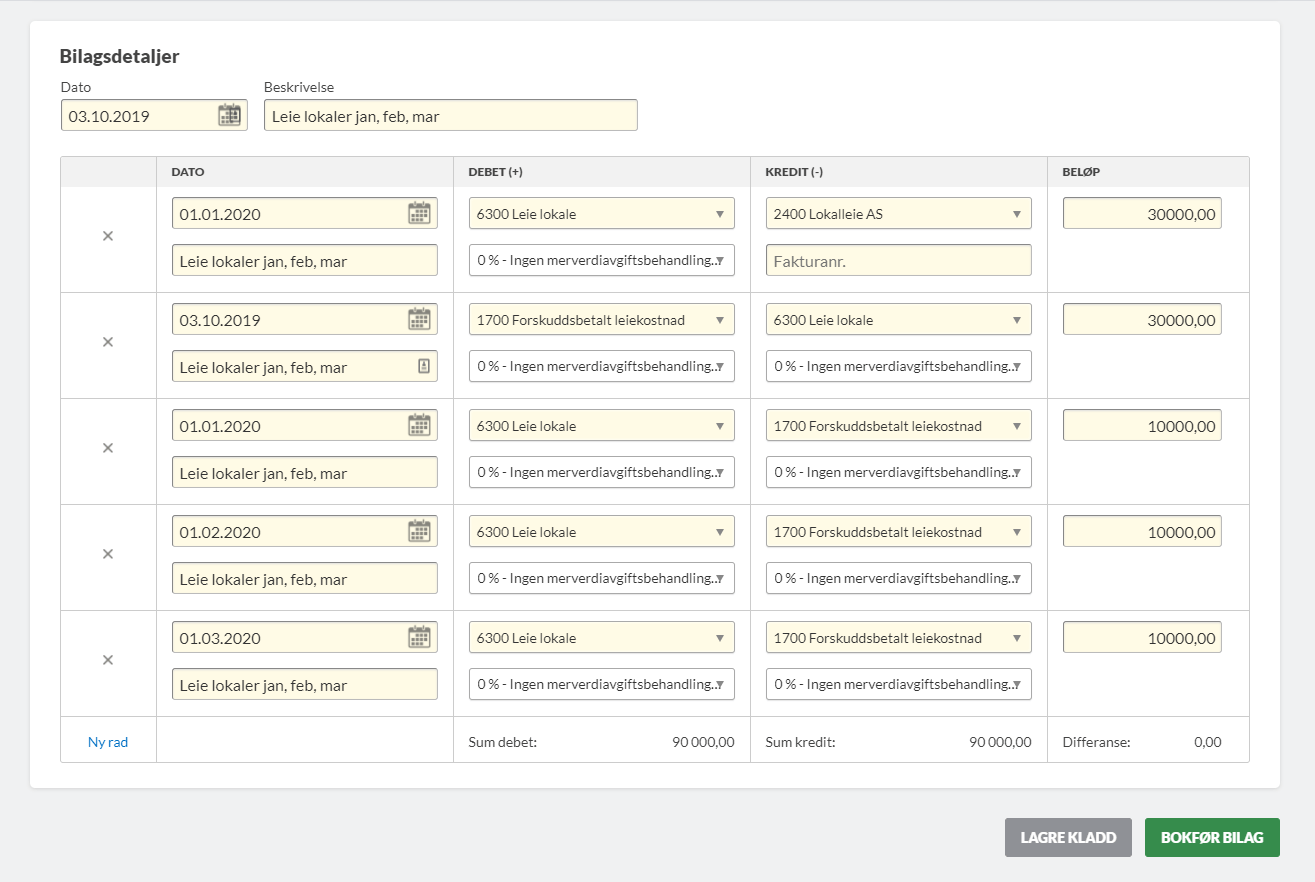

Et annet eksempel hvor periodisering er nødvendig er hvis du betaler leie på forskudd. La oss si at du betaler leie for de tre neste månedene i januar.

Da går du til Registrer kjøp i Conta, og fører datert januar:

+ 30 000 kroner på konto «6300 – Leie lokale»

– 30 000 kroner på «2400 – Lokalleie AS»

+ 30 000 på konto «1700 – Forskuddsbetalt leiekostnad»

– 30 000 på konto «6300 – Leie lokale»

De individuelle månedene fører du som:

+ 10 000 kroner på konto «6300 – Leie lokale»

– 10 000 kroner på «1700 – Forskuddsbetalt leiekostnad»

Du kan gjøre alt på samme bilaget, ved å sette datoen for de individuelle månedene til 1. januar, 1. februar og 1. mars.

Når du betaler fører du:

+ 30 000 kroner på konto «2400 – Lokalleie AS», slik at den går i null

– 30 000 kroner på konto «1920 – Bankkonto», eller en annen bankkonto

Det er spesielt viktig å periodisere slik at inntekter og kostnader stemmer i årsregnskapet. Men du kan periodisere så ofte du vil gjennom året, og så ofte du trenger for at regnskapet ditt skal stemme.

Det er også nyttig å periodisere før du skal rapportere til banken eller ta opp lån.

Du kan i noen tilfeller vurdere å tilbakedatere en faktura du sender ut slik at den havner i rett periode, altså å datere fakturaen du lager tidlig i november med leveringsdatoen i oktober.

Da trenger du ikke å periodisere.

Merk at hvis det har gått for lang tid kan det hende at forfallsdatoen din allerede vil ha passert når du tilbakedaterer fakturaen. Du må også huske på at Skatteetaten krever at du skal sende faktura senest 30 dager etter at varen eller tjenesten er levert.

Hva er avskrivning?

Du må bruke avskrivning hvis du kjøper noe som koster mer enn 30 000 kroner og som du skal bruke i minst 3 år, for eksempel bil, datautstyr eller kassaapparat.

Kjøpet føres i balansen som en eiendel stedet for på en kostnadskonto. Du får altså ikke skattefradrag på hele kjøpet i kjøpsåret, men heller skattefradrag på verdifallet til gjenstanden etter hvert som du bruker den.

Hvert år reduserer du eiendelens verdi i balansen og fører et visst beløp på en kostnadskonto. Hvis du kun er bokføringspliktig kan du bruke saldoavskrivning, og det er lurt å kun bruke denne metoden hvis du kan. Da avskriver du en fast prosentsats av varen, i mange tilfeller 20% av restverdien per år.

Hvis du er regnskapspliktig avskriver du prisen av varen fordelt på hvor mange år du regner med å kunne bruke den. Hvis forventet levetid er fem år kan du avskrive eiendelen med en femtedel av prisen hvert år. Kjøper du varen i løpet av året avskriver du for de resterende månedene.

Både saldoavskrivning og regnskapsmessig avskrivning føres på samme måte i regnskapet.

La oss si at du regnskapsplikt og har kjøpt en PC til mer enn 30 000 kroner.

Kjøpet fører du som:

+ 30 000 kroner på «1250 – Inventar»

– 30 000 kroner «2400 – PC-huset AS»

Når du betaler:

+ 30 000 kroner på «2400 – PC-huset AS»

– 30 000 kroner på «1920 – Bankkonto», eller en annen bankkonto

PC-er regnes som regel for å ha tre leveår, så i dette tilfellet avskriver vi prisen med 10 000 kroner i året.

Avskrivning kan føres slik hvert år:

+ 10 000 kroner på konto «6015 – Avskrivning på maskiner og inventar», slik at det reduserer det skattepliktige beløpet ditt

– 10 000 kroner på konto «1250 – Inventar», siden du “mister” eiendelen etter hvert som den synker i verdi.

Du kan også velge å avskrive hver måned, da med en tolvtedel av avskrivningsbeløpet, slik at du har et enda mer korrekt regnskap gjennom året.

Merverdiavgift i regnskap

Merverdiavgift, ofte kalt MVA eller moms, er en avgift staten krever inn på de fleste kjøp og salg. Som bedrift (og som forbruker) må du betale MVA når du kjøper noe, ofte 25 prosent av prisen.

Ulike varer har ulike satser, og noen varer er unntatt eller fritatt MVA.

Kjøper du varer eller tjenester fra utlandet? Det er veldig vanlig, og kan være alt fra kjøp av domene, abonnement på tjenester som Photoshop og annonsering på Facebook.

Slik fungerer MVA på import og eksport.

Hvis bedriften din omsetter for mer enn 50 000 kroner i løpet av tolv måneder og du selger varer som er MVA-pliktige må du registrere deg i Merverdiavgiftsregisteret og legge til riktig MVA på fakturaene du sender ut.

Da har du også fradragsrett på merverdiavgiften du betaler til leverandørene dine.

Annenhver måned sender du staten en MVA-melding som viser hvor mye MVA du har krevd inn fra kundene dine og hvor mye du har betalt til leverandørene dine. I det store og det hele skal du gå i null, så hvis du går i pluss må du betale inn ekstra MVA, hvis du går i minus får du penger igjen fra myndighetene.

Hvis du bruker Conta til å fakturere føres all inntekten din automatisk, med den MVA-satsen du har satt på fakturaen. Hvis du fører annen inntekt i Conta må du huske å velge riktig MVA-kode.

MVA-meldingen i Conta viser all momsen du har krevd inn og betalt, fordelt på satser. Oppsettet er likt som den offisielle MVA-meldingen, slik at det bare er å ta tallene derfra og sende inn.

Fristene for de fleste bedrifter er:

- 10.april

- 10. juni

- 31. august

- 10. oktober

- 10. desember

- 10. februar

MVA-meldingen i april dekker januar og februar, og juni dekker mars og april, og så videre. En periode kalles gjerne et MVA termin.

Dette er alt du trenger å vite om MVA-meldingen.

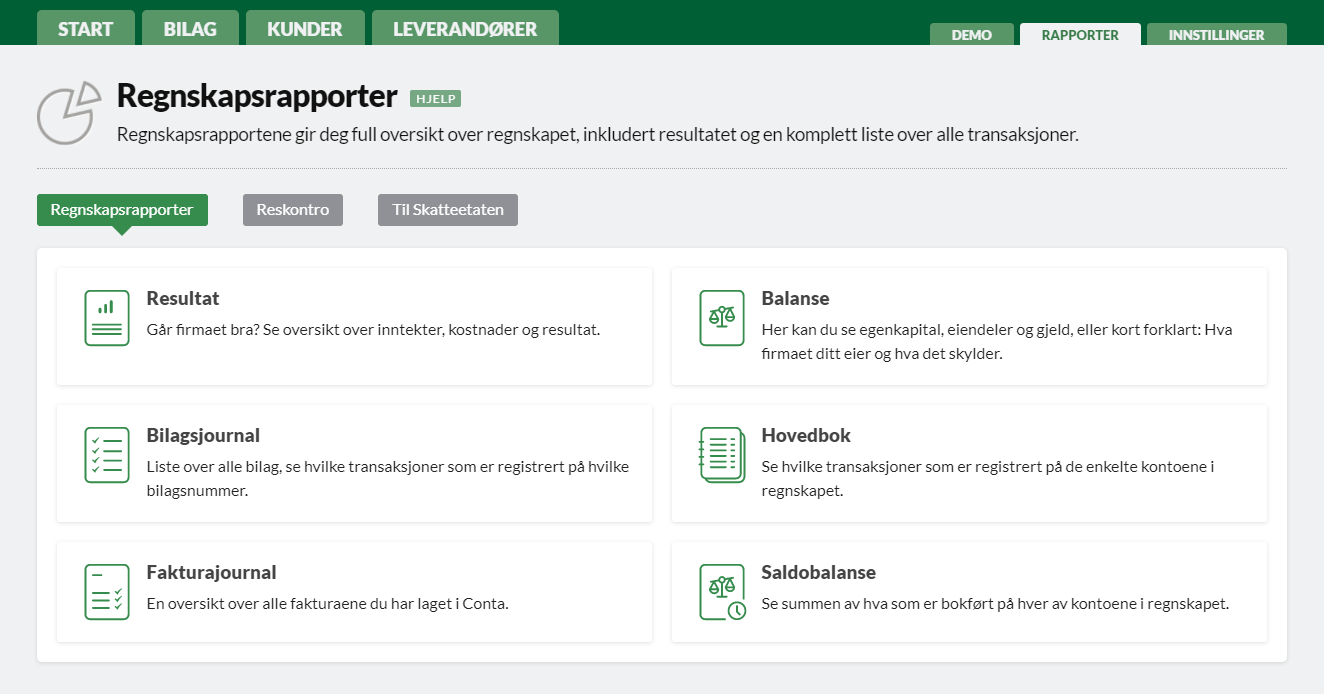

Regnskapsrapporter

I Conta har du tilgang til alle rapportene du trenger for å sende inn tall til myndighetene og for få oversikt over bedriften din.

Det er en god idé å gjøre seg kjent med de ulike rapportene du har tilgjengelig.

Rapportene kan legges frem for banker, investorer, potensielle ansatte og lignende for å vise hvordan det står til med bedriften din.

I tillegg kan de brukes til avstemming, altså å sammenligne det du har bokført med bankkontoen din, eller mot regnskapet til kunder eller leverandører.

Resultat – gir deg oversikt over inntekter og kostnader for en valgt periode. Her kan du se om du går med underskudd eller overskudd.

Balanse – viser deg eiendeler og gjeld for en valgt periode, altså hva bedriften eier og hva den skylder. Denne er grei å bruke sammen med resultat for få en oversikt over bedriften din.

Bilagsjournal – en oversikt over alle bilagene du har ført i en valgt periode. Dette er altså ikke fakturaene og kvitteringene du har lastet opp, men transaksjonene du har bokført.

Hovedbok – viser alt du har ført fordelt på spesifikke kontoer, for eksempel 1500 Kundefordring eller 1920 Bankkonto, for en valgt periode. Kalles også kontospesifikasjon.

Du er lovpålagt å ha en hovedbok. Den skal ikke sendes inn, men myndighetene kan kreve å få se den ved bokettersyn. Rapporten kan brukes til å få en oversikt over en spesifikk konto eller for å finne frem til en spesifikk transaksjon.

Fakturajournal – en oversikt over alle fakturaene og kreditnotaene du har sendt.

Saldobalanse – viser hva som er bokført på hver enkelt konto i begynnelsen og slutten av en periode. Summen av denne skal være null med mindre du er i prosessen med å avslutte regnskapsåret. Hvis den ikke er null, er det mulig du har ført noe feil.

Myndighetene kan kreve å få se den ved kontroll, og du kan også bruke den til å få oversikt gjennom året.

Saldobalanse har ingenting med balansen å gjøre, altså kontoklasse 1 og 2.

Saldobalansen brukes gjerne til avstemming. Du kan se summen av en hel konto, og dermed se om det du har bokført stemmer med bankkontoen du bruker, eller arbeidsgiveravgiften du har betalt inn.

Kundereskontro – her ser du alle kundefordringene dine og hvilke kunder som skylder deg penger. Kundereskontroen brukes ofte til å avstemme med kundene på slutten av året. Da sender du en oppsummering av reskontroen til kunden for å se om de stemmer med det de har i regnskapet.

Myndighetene krever også at du må kunne legge frem leverandør- og kundespesifikasjoner minst hver fjerde måned.

Aldersfordelt kundereskontro – viser deg utestående fordringer, fordelt på hvor lenge det er siden fakturaen forfalt.

Leverandørreskontro – viser deg hvor mye du skylder leverandører, eller hva du tidligere har kjøpt og betalt. Leverandørreskontroen brukes ofte til å avstemme med leverandørene på slutten av året. Da sender du en oppsummering av reskontroen til leverandøren for å se om de stemmer med deres tall.

Myndighetene krever også at du må kunne legge frem leverandør- og kundespesifikasjoner minst hver fjerde måned.

Aldersfordelt leverandørreskontro – viser deg utestående betalinger, fordelt på hvor lenge det er siden fakturaen du fikk forfalt.

MVA-melding – gir deg ferdig utfylte tall som viser hvor mye MVA du har krevd inn og hvor mye du har betalt. Denne brukes når du skal fylle ut og sende inn MVA-meldingen til myndighetene.

Regnskapsføring når du har ansatte

Når du har ansatte bør du bruke et eget lønnssystem til å kjøre lønn.

Har du ansatte? Kjør lønn med Conta sitt lønnsprogram! Det er enkelt å bruke og du kan kjøre lønn, sende ut lønnsslipper og rapportere til Altinn rett fra systemet. Integrasjonen med resten av Conta gjør at lønnskjøringene bokføres med få klikk. Prøv gratis.

Som arbeidsgiver må du blant annet:

- opprette en egen bankkonto for skattetrekk, og sette av skatt hver måned, som skal betales inn annenhver måned.

- betale arbeidsgiveravgift på lønn annenhver måned

- sette av feriepenger for ansatte

Alt dette skal registreres ulike steder i regnskapet ditt.

Bruker du et lønnssystem får du listet opp hvor mye du skal utbetale i lønn, trekke i skatt, betale i arbeidsgiveravgift og sette av til feriepenger, og hvilke kontoer det skal føres på.

Skatten du får oppgitt i lønnssystemet må settes av på en egen skattetrekkskonto i banken. Annenhver måned betaler du inn arbeidsgiveravgift og skatt til staten.

Du må også sende inn a-melding hver måned, som informerer myndighetene om blant annet lønn, skattetrekk og arbeidsgiveravgift.

Selv om du er ansatt i eget AS må du føre din lønn på samme måte som for andre eventuelle ansatte.

Hvis du er innehaver av et enkeltpersonforetak kan du ikke ansette deg selv. Hvis du vil ta ut penger fra firmaet må du føre det som privatuttak.

Leveringsfrister for firmaet ditt i 2026

Dette er de generelle fristene som gjelder for alle enkeltpersonforetak. Du kan også krysse av i boksene for å se flere frister for bedriften din.

Januar

-

5 Jan

Levere a-melding.

-

15 Jan

Betale arbeidsgiveravgift og skattetrekk.

Februar

-

1 Feb

Frist for å søke om årlig innlevering av MVA-meldingen.

-

1 Feb

Sende årlig sammendrag til ansatte.

-

5 Feb

Levere a-melding.

-

10 Feb

Levere MVA-melding.

Slik leverer du.

Gratis webinar om MVA-meldingen.

Mars

-

5 Mar

Levere a-melding.

-

10 Mar

Levere årlig innlevering av MVA-melding, hvis du har fått det godkjent.

Slik leverer du.

Gratis webinar om MVA-meldingen. -

17 Mar

Betale forskuddsskatt.

Gratis webinar om skatt for ENK. -

17 Mar

Betale arbeidsgiveravgift og skattetrekk.

April

-

6 Apr

Levere a-melding.

-

10 Apr

Levere MVA-melding.

Gratis webinar om MVA-meldingen. -

10 Apr

Levere årlig MVA-melding hvis du driver med primærnæring (jordbruk, gartneri, skogbruk, fiske eller har husdyr).

Slik leverer du.

Gratis webinar om MVA-meldingen.

Mai

-

5 Mai

Levere a-melding.

-

15 Mai

Betale arbeidsgiveravgift og skattetrekk.

Juni

-

1 Jun

Levere næringsspesifikasjon.

Gratis webinar om næringsspesifikasjon. -

1 Jun

Betale tilleggsforskudd på skatt, hvis det er nødvendig.

-

5 Jun

Levere a-melding.

-

10 Jun

Levere MVA-melding.

Slik leverer du.

Gratis webinar om MVA-meldingen. -

15 Jun

Betale forskuddsskatt.

Gratis webinar om skatt for ENK. -

30 Jun

Signere og datere årsregnskap.

Juli

-

6 Jul

Levere a-melding.

-

15 Jul

Betale arbeidsgiveravgift og skattetrekk.

-

31 Jul

Levere årsregnskap.

August

-

5 Aug

Levere a-melding.

-

31 Aug

Levere MVA-melding.

Slik leverer du.

Gratis webinar om MVA-meldingen.

September

-

7 Sep

Levere a-melding.

-

15 Sep

Betale arbeidsgiveravgift og skattetrekk.

-

15 Sep

Betale forskuddsskatt.

Gratis webinar om skatt for ENK.

Oktober

-

5 Okt

Levere a-melding.

-

12 Okt

Levere MVA-melding.

Slik leverer du.

Gratis webinar om MVA-meldingen.

November

-

5 Nov

Levere a-melding.

-

16 Nov

Betale arbeidsgiveravgift og skattetrekk.

Desember

-

7 Des

Levere a-melding.

-

10 Des

Levere MVA-melding.

Slik leverer du.

Gratis webinar om MVA-meldingen. -

15 Des

Betale forskuddsskatt.

Gratis webinar om skatt for ENK.

Avslutte et regnskap for året

Når regnskapsåret er ferdig må du dokumentere at tallene i balansen stemmer. Det gjør du ved å samle opp bilag som dokumenterer alt du har ført der, slik som eiendom, bankkontoer, lån, skyldige offentlige avgifter og så videre.

Eksempler på slike bilag er en årsoppgave fra banken, eller en oppgave du har sendt inn som viser at du skylder penger til det offentlige.

Hvis du finner feil når du avstemmer må du rette opp i det. Da er det best å først føre et motbilag som annullerer det som tidligere er ført, og deretter føre nye bilag med riktige tall og på riktige kontoer.

Når du er sikker på at regnskapet stemmer, beregner du skatt og overfører resultatet til balansen. Det kalles årsoppgjør.

Som eier av aksjeselskap må du bare skatte på det du tar ut i lønn eller utbytte. Aksjeselskapet skatter 22 prosent av det resterende overskuddet (2026). Som innehaver av et enkeltpersonforetak skatter du på overskuddet sammen med annen inntekt på den personlige skattemeldingen din.

Balansen blir med fra år til år, og brukes til å se statusen til bedriften din på et gitt tidspunkt, for eksempel hva bedriften din eier og hva den skylder 1. oktober eller 31. desember.

På slutten av året veier du opp kostnadene og inntektene du har ført i resultatet opp mot hverandre og overfører summen du får til balansen. Har du underskudd svekker det egenkapitalen til bedriften, har du overskudd får du mer egenkapital som kan utbetales.

Deretter nullstilles resultatet ditt og du starter på nytt i et nytt år. Merk at du kan begynne å føre for neste år, selv om du ikke har avsluttet det forrige. Du bør avslutte regnskapsåret før du sender inn nye innleveringer, slik som MVA-melding, til det offentlige.

Du må lage ligningspapirer, altså sette opp regnskapet ditt basert på skatteloven, som har litt andre regler enn regnskapsloven. Blant annet må du avskrive eiendeler med saldoavskrivning, i stedet for regnskapsmessig avskrivning. Du legger også ved et skjema som viser forskjellene mellom regnskapsmessige og skattemessige verdier.

Ligningspapirene skal sendes til Skatteeetaten, i form av skattemelding (selvangivelse), næringsspesifikasjon og lignende.

Hvis du har regnskapsplikt må du også sette opp et årsregnskap med noter, basert på regnskapsloven, og sende inn til myndigheten innen 31. juli året etter regnskapsåret.

LES OGSÅ: Årsoppgjør for AS eller Årsoppgjør for ENK

Få hjelp av en regnskapsfører.

Gode regnskapsrutiner og vanlige feil

Det er viktig at du har gode rutiner. Det sparer deg mye tid, gjør at du unngår bøter og gebyrer og lar deg følge med på utviklingen i bedriften din.

Disse vanlige regnskapsfeilene bør du unngå.

- Kom i gang med regnskapet tidlig. Du sparer tid og unngår at det hoper seg opp med kvitteringer i lommeboken.

- Ta godt vare på kvitteringene og fakturaene dine, slik at du kan få fradragene du har krav på. Du bør også ta vare på kvitteringer når du legger ut for bedriften. Da kan du føre kjøpene som penger du som privatperson har lånt til selskapet og få skattefradrag.

- Hold regnskapet ditt oppdatert. Det er et lovkrav at det er oppdatert før hver frist, og senest hver fjerde måned. Utenom dette finnes det ikke noen fasit på hvor ofte du bør bokføre, det viktigste er at du holder følge.

- Følg med på rapportene til bedriften din. Du kan bruke resultatrapporten for å se om du går med overskudd, sjekke utestående fordringer i kundereskontroen, se hvor mye penger du skylder i leverandørreskontroen og så videre.

- Hold deg oppdatert på fristene som gjelder for bedriften din. For eksempel, hvis du driver ENK vil forskuddsskatten for hele året forfalle hvis du går glipp av en frist. Leverer du rapporter eller betaler for sent kan Skatteetaten gi firmaet ditt forsinkelsesrente, tvangsmulkt eller tilleggsskatt.

- Ha en egen bankkonto og gå gjennom bankutskriften hver måned. NB! Alle AS må ha egen bankkonto for bedriften, men egen konto kan være nyttig også for enkeltpersonforetak, slik at du slipper å skille ut det som er relatert til bedriften fra private poster. Hver måned bør du sammenligne det du har bokført med utskriften fra banken. Det kalles å ta avstemming. I Conta er det en egen funksjon for avstemming.

- Ta avstemming av reskontroer, MVA-melding og mer. Én gang i året bør du ta ut en rapport av kundereskontro og leverandørreskontroen din og sende av gårde til kunder og leverandører slik at de kan sjekke det mot sitt regnskap. Andre avstemminger er interne og noe du selv gjør for å sjekke at alt er i orden, slik som å se at MVA-meldingen du har levert inn har de samme tallene som står i regnskapet ditt. Du kan også avstemme mot lønnsprogrammet du bruker.

- Spør om hjelp hvis det er noe du er usikker på, da slipper du bøter og gebyrer ved bokettersyn, og du kan være sikker på at du får skattefradragene du har krav på. Finn en regnskapsfører som kan hjelpe deg i Conta.

- Vær nøye med å føre på riktig kontoklasse og kontogruppe. Hvis du er usikker på hvor et kjøp skal føres, er det aller viktigste at det havner i rette hoved grupper. Du kan opprette spesifikke kontoer som passer til firmaet ditt, og det kan være en fordel å gjøre det i stedet for å bruke kontoer slik som 6559 Annet driftsmateriale, fordi det er vanskelig å vite hva som er bokført uten å gå nøye gjennom alle bilagene på kontoen.

Interessert i å lære mer om regnskap? Sjekk ut kunnskapssidene for artikler om alt innen regnskap.

Start gjerne med 7 regnskapstips for ferskinger.

Prøv regnskapsprogrammet til Conta gratis i 30 dager.

Ofte stilte spørsmål

Regnskap er en oppstilling av hva bedriften din eier, hva den skylder, har tjent og kjøpt. Du må registrere alt som skjer i bedriften din i regnskapet, slik som kjøp av utstyr, salg av varer og tjenester, utbetaling av lønn til ansatte og så videre.

Budsjett og et regnskap er to forskjellige økonomiske verktøy som brukes til å planlegge og følge opp økonomien til en bedrift eller en person. Et budsjett er en plan for hvordan man vil bruke pengene i fremtiden, mens et regnskap viser hvordan pengene faktisk har blitt brukt.

Alle bedrifter som tjener mer enn 50 000 kroner i året må føre regnskap etter bokføringsloven. Selv om du tjener mindre må du ha en oversikt over inntekter og kostnader, og det kan være greit å sette det opp i et ordentlig regnskap.

Ja, det er mulig å føre regnskap i Excel, men det er noen krav som må oppfylles for at det skal være lovlig. Enkeltpersonforetak og aksjeselskaper er bokføringspliktige etter bokføringsloven, og de kan føre regnskapet i Excel så lenge regnskapet er oversiktlig og de har under 600 bilag i året. Det er likevel viktig å merke seg at det ikke er lov å lage fakturaer i Excel, og man må dokumentere regnskapet selv om man bruker Excel. Det finnes også en del begrensninger ved å bruke Excel til regnskap, blant annet at man ikke kan koble til nettbanken, gi tilgang til regnskapsfører, eller eksportere i formatet SAF-T. Det kan derfor være lurt å vurdere et regnskapsprogram som kan gjøre jobben enklere og mer effektiv.

Regnskapet brukes til å beregne hvor mye MVA og skatt bedriften din skylder, å kontrollere det som skjer i bedriften din, å sende inn rapporter, å vise grunnlaget for skattefradrag, å sette opp budsjett og for å dokumentere den økonomiske situasjonen til bedriften overfor blant annet banker, investorer og ansatte.

Det er fullt mulig å føre selv eller sette bort hele eller deler av jobben til en regnskapsfører. Med regnskapsprogrammet til Conta slipper du å velge. Kom i gang med regnskapet i dag, og finn en regnskapsfører som kan hjelpe deg hvis du trenger det.

Det er mange fordeler med et godt regnskapsprogram. Regnskapsprogrammet til Conta har gode veivisere som hjelper deg å føre riktig, automatisk bokføring slik at jobben går raskere, hjelp når du trenger det og ferdig utfylt MVA-melding.

Hvis du bruker regnskapsprogrammet til Conta skjer det meste av seg selv bak kulissene. Det viktigste med regnskap er at alt føres to steder, det som gjerne kalles debet og kredit. Les regnskapsguiden for å finne ut mer.